Plan d'épargne retraite individuel (PERIN)

Notre PERIN LFM PER'FORM

- 4,00% de taux de rendement en 2024(1) du fonds en euros, qui dit mieux ?

- Zéro frais sur tous vos versements

- Défiscalisation : réduisez vos impôts jusqu’à 10% de vos revenus dans la limite du plafond de déduction fiscale

- Souscription en ligne, en agence, à domicile, c'est vous qui choisissez !

(1) Taux de rendement net de frais de gestion et brut de prélèvements sociaux du fonds euros du Plan d’Epargne Retraite Individuel LFM PER’FORM. Les rendements passés ne préjugent pas des rendements à venir.

Nos récompenses

Ces distinctions sont valables un an et ont été attribuées par les publications citées selon leurs propres critères.

Une question au sujet de la gestion de votre plan épargne retraite individuel ? Contacter un conseiller

Trois bonnes raisons d'épargner avec notre PERIN

Compensez la perte de revenus à la retraite

La majorité des français perdent 25%(2) de leurs revenus lors du passage à la retraite. Le Plan d'Épargne Retraite Individuel est la solution idéale pour compléter ses revenus.

(2) Source : ACPR » : « Le taux de rendement de LFM PER’FORM dépasse la moyenne du marché (constatée par l’ACPR) mais également celui du Livret A. Le taux de rendement de LFM PER’FORM dépasse la moyenne du marché mais également celui du livret A.

Réduisez vos impôts dès maintenant

Défiscalisez jusqu’à 10% de vos revenus avec LFM PER’FORM. Vos versements sont déductibles de vos revenus imposables dans la limite des plafonds disponibles.

Sortie en rente ou en capital : au choix

Vous arrivez à la retraite ? Récupérez votre épargne sous forme de capital ou sous forme de rente, ou sous forme mixte. La sortie en capital : c’est la force du PER.

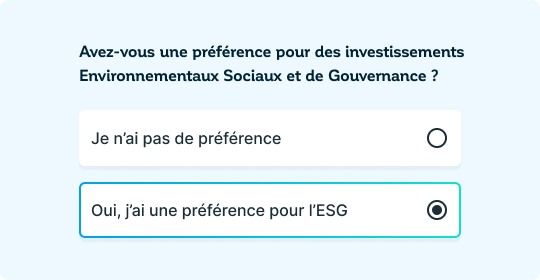

2 options pour la gestion financière de votre PERIN

Avec notre plan d'épargne retraite individuel, vous accédez à notre fonds en euros et à des supports en unités de compte diversifiés au capital non garanti(3). Vous avez le choix entre déléguer la gestion de votre épargne ou gérer vous mêmes vos investissements.

Confiez-nous la gestion de votre contrat. Nous sécurisons votre épargne vers des actifs moins risqués, à l'approche de votre départ à la retraite.

Réalisez vos propres choix d’investissements au sein de notre offre diversifiée, par classe d’actifs, par zone géographique, par thématique.

(3) L’investissement en unités de compte comporte un risque de perte en capital. La valeur des unités de compte n’est pas garantie mais est sujette aux fluctuations des marchés financiers à la hausse comme à la baisse.

Quels sont les différents profils d’investissement ?

Profil investi à 100% en fonds euros.

Il est adapté si vous souhaitez ne prendre aucun risque.

Profil investi à 75% en fonds euros.

Il est adapté si vous souhaitez prendre peu de risques pour une espérance de gain faible.

Profil investi à 50% en unités de compte actions et obligations (au capital non garanti).

il est adapté si vous souhaitez prendre des risques modérés pour une espérance de gain modérée.

Profil investi à 75% en unités de compte actions et obligations (au capital non garanti).

Il est adapté si vous souhaitez prendre des risques élevés pour une espérance de gain élevée .

Besoin de découvrir notre gamme de supports financiers ? Consulter le détail des fonds

Souscrire en ligne, c’est simple comme bonjour !

Trouvez le bon profil parmi les profils de gestion Conviction prudent horizon retraite, Conviction équilibré horizon retraite, Conviction dynamique horizon retraite ou Equilibre Essentiel Horizon Retraite, selon vos objectifs et appétence au risque.

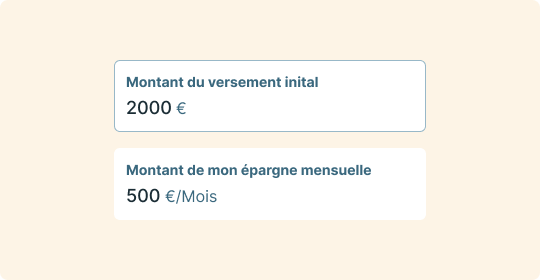

Nous vous recommandons le contrat adapté à votre profil. Vous définissez le montant que vous souhaitez épargner (versement initial, versements programmés).

Soumettez vos pièces d’identité, justificatif de domicile, RIB… pour protéger votre identité et garantir votre souscription.

La signature électronique de votre contrat, c’est simple : validez le PDF de demande d’adhésion, recevez un code SMS, saisissez-le. C’est fait !

Les questions les plus fréquentes

L'argent déposé sur un PER est-il réellement bloqué jusqu'à ma retraite ?

NON. Il existe plusieurs cas de déblocage anticipé comme le licenciement, la démission, le décès de votre époux ou épouse, une invalidité, l'expiration de droits aux chômage...

Mes versements sur le PER seront-ils déductibles de mes revenus imposables ?

A chaque fois que vous réalisez des versements sur votre PER, vous pouvez décider d'obtenir une déduction fiscale.

Cependant, il existe un plafond à partir duquel vos versements sur le PER ne sont plus déductibles. Il correspond à 10 % des revenus nets de frais professionnels de l’année précédente OU à 10 % du plafond annuel de la sécurité social selon la première limite atteinte.

Puis-je ouvrir un Plan Epargne Retraite PER'Form si je possède déjà un PER ?

OUI. En France, une personne peut détenir plusieurs PER.

Si vous détenez déjà un PER dans un autre établissement, sachez également que vous pouvez le transférer simplement et bénéficier des avantages du Plan Epargne Retrait PER'Form. En plus, c'est gratuit si vous le détenez depuis plus de 5 ans.

Dans quel cas est-il intéressant de souscrire à un PER ?

Il est dans tous les cas intéressant de se constituer un capital pour sa retraite.

Cependant, le PER est particulièrement intéressant pour les personnes avec un certain niveau de revenu, et donc un taux marginal d'imposition élevé (30% et plus) car il permet d'obtenir un avantage fiscal lors des versements.

Combien peut-me rapporter un PER ?

Les performances d'un PER dépendent des supports d'investissement sur lesquels vous aurez décidé d'investir.

Il est important de comprendre que le PER est simplement une enveloppe fiscale qui permet d'épargner pour votre retraite et qui vous permet de bénéficier d'un avantage fiscale. La performance de votre PER dépend alors uniquement des suports d'investissement contenus dans cette enveloppe fiscale.

Nous pouvons distinguer deux grands types de supports d'investissement :

- Le Fonds euros : Ce fonds sécurisé est composés d'obligations d'états et d'entreprises et offre une garantie en capital. Cependant, tous les fonds euros ne se valent pas. Par exemple, en 2024, le fonds en euros proposé par La France Mutualiste affichait un rendement de 4,00 % net de frais de gestion.

- Les Unités de Compte (UC) : Les unités de compte sont des fonds d'actions ou obligations dont l'espérance de rendement est supérieure à celle du fonds euros (de 4% à 20%). Cependant, elles sont soumises aux fluctuations du marché et présentent donc un risque de perte en capital.

Que se passe-t-il en cas de décès du souscripteur d'un PER ?

En cas de décès du souscripteur d'un Plan d'Épargne Retraite (PER), les sommes accumulées sur le plan sont transmises aux bénéficiaires désignés, selon les modalités prévues par le contrat. Ces bénéficiaires peuvent être des proches ou des héritiers choisis par le souscripteur. Les modalités de transmission et la fiscalité applicable varient en fonction de l'âge du souscripteur au moment de son décès et de la nature des versements effectués (versements volontaires, obligatoires, ou issus de l'épargne salariale). Pour plus de détails, consultez les conditions spécifiques de votre contrat.

Documentation sur le Plan d'Epargne Retraite Individuel

(1) Taux de rendement net de frais de gestion et brut de prélèvements sociaux du fonds euros du Plan d’Epargne Retraite Individuel LFM PER’FORM. Les rendements passés ne préjugent pas des rendements à venir.

(2) Source : ACPR » : « Le taux de rendement de LFM PER’FORM dépasse la moyenne du marché (constatée par l’ACPR) mais également celui du Livret A. Le taux de rendement de LFM PER’FORM dépasse la moyenne du marché mais également celui du livret A.

(3) L’investissement en unités de compte comporte un risque de perte en capital. La valeur des unités de compte n’est pas garantie mais est sujette aux fluctuations des marchés financiers à la hausse comme à la baisse.

(conditions de l'offre) Offre réservée aux nouveaux adhérents et valable pour une première souscription au contrat Plan d'épargne retraite individuel LFM PER'FORM entre le 1er janvier 2025 et le 30 avril 2025 (sous réserve de la réception de l’intégralité des pièces demandées pour la constitution du dossier). Un abondement de 100€ sera versé à l’issue de la période de renonciation sous réserve d’un versement initial d’au moins 3000€, investi au minimum à hauteur de 25% en unités de compte en gestion libre ou être réalisé en gestion pilotée ou en gestion profilée (qui comporte entre 25% et 100% d’unités de compte, selon le profil), hors profil Sécuritaire.

L’abondement est investi selon la même répartition que le versement initial. L’investissement en unités de compte comporte un risque de perte en capital. La valeur des unités de compte n’est pas garantie mais est sujette aux fluctuations des marchés financiers à la hausse comme à la baisse. En cas de souscription sur le site www.la-france-mutualiste.fr, le code promotion à indiquer pour profiter de l’offre est BIENVENUE2025. Les personnes ayant déjà été titulaires d’un contrat La France Mutualiste ainsi que les salariés et administrateurs de La France Mutualiste ne sont pas éligibles à cette offre. La France Mutualiste se réserve le droit de prélever la valeur de l’abondement si l’adhérent procède à un rachat partiel ou total au cours de la 1ère année du contrat. L’offre est valable une seule fois par personne physique, non cumulable avec toute offre en cours et pourra être modifiée, suspendue ou interrompue par La France Mutualiste à tout moment.

Plan d'épargne retraite individuel : LFM PER'FORM

Epargne complémentaire retraite